Экономическая деятельность каждой компании учитывает две основные группы показателей – относительные и абсолютные. Абсолютные включают в себя выручку, объем продаж, доход. Такие показатели только поверхностно могут отобразить деятельность компании. Для более точного анализа предприятия используют относительные показатели, которые включают в себя расчет коэффициентов рентабельности, финансовой устойчивости, ликвидности. При их помощи можно узнать динамику развития структурной единицы, ее перспективы, сравнить с другими организациями, определить, . Рентабельность активов дает возможность оценить много разнообразных показателей и получить информативную картину работы любой организации.

Что показывает рентабельность активов?

Рентабельность активов (return on assets, ROA) – это экономический показатель, который отображает отдачу от использования всех ресурсов компании. Он показывает возможность предприятия регенерировать доход без учета структуры капитала, правильность распределения финансовых средств.

Если в компании сумма доходов превысила расходы, это еще не означает, что ее деятельность успешна и эффективна. Доход в миллион может получить и большой производственный комплекс с десятками цехов, и небольшая компания из 5-10 сотрудников. В первом случае стоит задуматься о реструктуризации предприятия, изменении стратегии развития или даже о том, . Во втором примере результат очевиден – компания движется в правильном направлении. Как видим, не всегда абсолютные показатели отображают реальную картину, эффективность управления может продемонстрировать отношение полученного дохода к разнообразным статьям расходов.

Рентабельность разделяют на несколько групп:

- внеоборотные активы;

- оборотные активы.

Внеоборотные активы

Внеоборотные активы – это имущество компании, которое указывается в балансе. Для больших и средних предприятий данный показатель отображается в первом разделе баланса, для малых – в строках 1150 и 1170.

Внеоборотные фонды используют более 1 года, они при этом не теряют свои технические характеристики и частично перенаправляются в счет себестоимости продукции или предоставленных услуг.

Внеоборотные фонды предприятия включают:

- основные средства (инструменты, транспорт, электрические сети, производственные мощности, недвижимость);

- нематериальные фонды (интеллектуальная собственность, партнерские связи компании);

- денежные обязательства (кредиты на срок от 1 года, инвестиции в другие компании);

- другие фонды ().

Оборотные активы

К оборотным фондам относится имущество, которое указано в балансе в строках 1210, 1230 и 1250 (в производственном разделе). Данные фонды используют для одного цикла (если он длится меньше 1 года).

Показатель включает:

- сумма НДС по закупленным товарам (для этого нужно знать, );

- дебиторская задолженность;

- материальные запасы;

- деньги и их эквивалент.

Совет : чтобы определить совокупность всех активов компании, необходимо суммировать оборотные и необоротные фонды.

Формула расчета рентабельности

Рентабельность активов (ROA) рассчитывается методом деления чистой прибыли на активы. Формула расчета:

ROA = NI / TA * 100% , где

- NI – чистый доход;

Данная формула показывает отношение чистого дохода к сумме всех средств компании. Также ROA можно определить другим методом:

ROA = EBI / TA * 100% , где

- NI – чистая прибыль, получаемая держателями акций компании;

- TA – совокупность всех активов.

Другими словами, ROA показывает количество дохода, который приходится на каждый рубль вложенных инвестиций. Это своеобразный индикатор доходности, который показывает эффективность работы компании.

Пример расчета

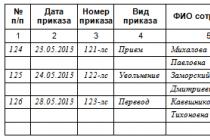

По результатам работы совокупность всех активов ОАО «Этал» на начало года составила 1,267 млрд. рублей, на конец – 1,368 млрд. рублей. Чистая прибыль составила 131,70 и 153,9 млн. рублей соответственно. Для того чтобы рассчитать рентабельность на начало и конец года, а также динамику роста, необходимы:

- ROA на начало года: ROA = 131,70/1267=0,10394 или 10,394%.

- ROA на конец года: ROA = 153,9/1368=0,1125 или 11,25%.

Изменение рентабельности за год составит : Δ ROA = 11,25%/10,394% = 1,082. Коэффициент рентабельности за год вырос на 1,082.

Нормы рентабельности

Согласно средним показателям деятельности предприятий существуют нормы, которые отображают эффективную экономическую деятельность. Данные нормы зависят от специфики компании:

Самые высокие показатели ROA должны показывать фирмы, которые занимаются реализацией товаров. Это связано с отсутствием существенных внеоборотных фондов. Производственные предприятия за счет дорогого промышленного оборудования имеют больше активов, поэтому нормы рентабельности для них существенно ниже.

Совет : высокие показатели рентабельности могут указывать не только на эффективную деятельность компании, но и говорить о повышенных рисках.

Например, компания взяла кредит на большую сумму, которая повлияет на ROA в сторону ее увеличения, но это еще не свидетельствует об эффективном распределении полученных денег. Поэтому при анализе финансовой деятельности предприятия необходимо учитывать заемные средства и проанализировать финансовую устойчивость, структуру всех расходов.

Факторы, определяющие рентабельность

ROA – это обобщающий показатель деятельности фирмы при анализе соотношения расходов и прибыли. Но на него влияют и экономические условия, и внутренние организационные факторы.

Внешние условия – это стоимость материалов, сырья для производства продукции, ценовые стратегии конкурентов, политическая обстановка в стране, изменения в законодательстве, соотношение спроса и предложения.

К внутренним организационным факторам можно отнести:

- производительность труда;

- технические показатели, мощность оборудования;

- метод организации производственного цикла;

- управленческие решения и т.д.

- ускорение товарооборота;

- увеличение стоимости продукции;

- минимизация издержек.

По мнению западных экономистов, на данный показатель влияет более 30 факторов, которые отображают текущую конъюнктуру, капиталоемкость, состояние рынка и т.д. Рассчитывая показатель рентабельности, нужно обязательно учитывать сезон, простой оборудования, брак, кризисные явления, снижающие спрос. Иногда проще продать бизнес и вложить вырученные средства в .

Сохраните статью в 2 клика:

Рентабельность активов входит в число самых важных показателей эффективности работы предприятия. Его чаще всего используют владельцы бизнеса и менеджеры для определения стратегии работы, инвесторы - для оценки альтернативных проектов. Анализ данного показателя – важный пункт любого бизнес-плана, который открывает перспективы роста и развития.

Вконтакте

Финансово-экономическая деятельность любой организации учитывает 2 основных категории показателей – абсолютные и относительные. К первой категории можно отнести прибыль, объем продаж, общую выручку. Несмотря на бесспорную важность этих значений, их анализ не способен в полной мере охарактеризовать хозяйственную деятельность предприятия. Более информативную картину могут дать относительные показатели. Это коэффициенты рентабельности, ликвидности и финансовой устойчивости. Еще одно важное свойство относительных показателей – они позволяют сравнивать характеристики нескольких организаций. Используя формулу рентабельности активов, можно оценить множество важных экономических показателей предприятия.

Что может показать рентабельность активов предприятия

Рентабельность активов (Return on assets – ROA) – это параметр, учитывающий эффективность работы активов предприятия. Коэффициент описывает способность организации приносить прибыль, не учитывая структуру ее капитала.

Здесь стоит четко понимать, что преобладание доходов фирмы над ее расходами отнюдь не всегда означает, что ее предпринимательская деятельность складывается блестяще. Так, прибыль в один миллион рублей может получить как крупный производственный комплекс с несколькими цехами, так и небольшая фирма штатной численностью 5 человек. Согласитесь, это два совершенно разных миллиона.

В первом случае руководству имеет смысл задуматься об опасном приближении к черте убыточности, тогда как во втором – налицо получение сверхприбыли. Этот нехитрый пример наглядно показывает, что гораздо важнее абсолютных показателей прибыли, успешность организации может продемонстрировать отношение этой прибыли к различным статьям создающих ее затрат.

Рентабельность принято разделять на три категории:

- ROAвн – рентабельность внеоборотных активов.

- ROAоб – рентабельность оборотных активов.

- ROA – рентабельность активов.

Внеоборотные активы

Здесь под внеоборотными активами (ВнА) принято понимать имущество организации, отраженное в бухгалтерском балансе – в первом его разделе для среднего бизнеса, и в строках под номерами 1150 и 1170 для малых предприятий. Внеоборотные фонды эксплуатируются свыше 12 месяцев, не теряя при этом своих технических характеристик и частично отдают свою стоимость в счет себестоимости продукции предприятия, либо оказываемых им услуг (выполняемых работ).

Что можно причислить к внеоборотным активам фирмы:

- Основные средства (инвентарь, недвижимое имущество, производственные мощности, транспортные средства, линии связи, электропередачи и т.п.).

- Различные формы нематериальных ценностей (патенты, авторские права, деловая репутация фирмы, любая интеллектуальная собственность и т.п.).

- Долгосрочные финансовые обязательства (займы более чем на 12 месяцев, вложения в иные производства и прочее).

- Другие фонды.

Оборотные активы

Оборотные активы организации (ОбА) учитывают ее имущество, прописанное в бухгалтерском балансе (строки 1210, 1230 и 1250 его первого раздела). Такие фонды используются в рамках одного цикла производства (если он идет более 12 месяцев) или срока менее 1 года.

К оборотным активам принято относить:

Таким образом, все оборотные фонды можно четко разделить на 3 главных категории:

- Материальные: запасы предприятия.

- Нематериальные: денежные средства, различные их эквиваленты, дебиторская задолженность.

- Финансовые: НДС по приобретенным ценностям, инвестиции на краткосрочные периоды (исключая эквиваленты).

Рентабельность совокупных активов фирмы можно определить как сумму оборотных и внеоборотных фондов.

Формула для расчета

В общем случае расчет рентабельности активов (ROA) производится по одной из этих формул:

ROA=(ПР/Аср)*100%

ROA=(ЧП/Аср)*100%,

где ПР – прибыль, полученная от продаж, ЧП – чистая прибыль предприятия, Аср – стоимость активов в среднегодовом исчислении.

Из формулы видно, что рассчитываемый параметр является относительным и всегда выражается в процентах. Коэффициент наглядно демонстрирует, сколько копеек чистой прибыли (прибыли от продаж) будет приходиться на каждый рубль, инвестированный в фонды организации.

Для желающих наглядно увидеть работу этих формул, предлагаем посмотреть видео:

Значение прибыли от продаж можно узнать двумя способами: взять из официального отчета о финансовых прибылях и убытках, либо рассчитать самостоятельно по такой формуле:

ПР=TR-TC ,

где TR (аббревиатура от totalrevenue) – выручка организации в стоимостном выражении, TC (totalcost) – полная себестоимость.

Значение TR, в свою очередь, высчитывается по формуле:

где P (price) – цена, а Q (quantity) – объем продаж.

Величина ТС представляет собой суммарные затраты фирмы, включая комплектующие, материалы, амортизацию, отчисления по заработной плате, расходы на связь, охрану, коммунальные услуги, прочие затраты.

Значение ЧП (чистая прибыль) можно также получить из отчета о финансовых результатах. Также, это значение можно высчитать по формуле:

ЧП=TR-TC-ПрР+ПрД-Н ,

где ПрР и ПрД – значения прочих расходов и доходов соответственно (сюда относят любые затраты или поступления, не связанные с основным родом деятельности организации), Н – показатель начисленных налогов.

Значение активов можно найти в балансе организации.

Расчет на основании баланса предприятия

В большинстве своем показатели рентабельности интересуют аналитиков и финансистов, которые на их основе оценивают эффективность бизнеса и занимаются поиском резервов для развития. Однако, не менее интересными и важными эти значения могут быть для налоговых специалистов или бухгалтеров предприятия. Дело в том, что данные коэффициенты могут стать законным основанием для попадания в план проверок со стороны налогового ведомства. Для этого будет вполне достаточно иметь отклонение от средних значений по отрасли в 10 или более процентов.

Бухгалтерский баланс считается главным финансовым документом любого предприятия. Здесь наглядно показаны значения всех доходных и расходных статей по состоянию на начало и конец необходимого периода. Чтобы использовать формулу определения рентабельности активов по балансу достаточно вычислить среднее арифметическое значение для каждой статьи или раздела.

Для среднего бизнеса рассчитываются средние цифры в первую очередь от величин из строки 190 (итоговая величина по разделу I), а потом от значений из строки 290 (итоговое значение по разделу II). В итоге рассчитываются величины ВнАср (среднегодовая стоимость внеоборотных активов) и ОбАср (среднегодовая стоимость оборотных активов).

Для расчет производится несколько по-другому. Для вычисления ВнАср высчитывается среднее арифметическое по строкам 1150 и 1170 (материальные внеоборотные и нематериальные внеоборотные фонды соответственно). ОбАср определяется как среднее арифметическое значение из строк 1210, 1250 и 1230.

ВнАср=ВнАнп+ВнАкп ,

где ВнАнп и ВнАкп – стоимость внеоборотных фондов на начало и конец расчетного периода.

Аналогичным образом,

Аналогичным образом,

ОбАср=ОбАнп+ОбАкп ,

где ОбАнп и ОбАкп – стоимость оборотных фондов по состоянию на начало и конец необходимого периода.

Сумма этих двух значений дает величину среднегодовой стоимости активов:

Аср=ВнАср+ОбАср .

Нормативные значения

В зависимости от особенностей деятельности организации нормативные значения рентабельности активов могут значительно различаться:

Видно, что торговое предприятие будет показывать самые высокие значения рентабельности активов. Это объясняется сравнительно невысокой стоимостью внеоборотных фондов у организации такого рода.

Производственная организация, за счет наличия большого количества оборудования, будет иметь больше внеоборотных активов и, как следствие, средние показатели рентабельности.

Для финансовых организаций норматив рентабельности сравнительно невысок ввиду высокой конкуренции в этой нише хозяйственной деятельности.

При анализе всех этих коэффициентов стоит помнить, что они показывают статичную картину и должны рассматриваться в динамике. Они не учитывают влияние долгосрочных вложений, но дают исчерпывающее представление о том, насколько успешной была деятельность производства за некий период времени.

Для наиболее качественного анализа коммерческой деятельности организации кроме рассмотренных коэффициентов стоит обязательно учитывать иные показатели: рентабельность капитала, продаж, продукции, инвестиций, персонала и т.п.

Высокие значения коэффициента, зачастую, могут свидетельствовать не только о прекрасной эффективности бизнеса, но и служить сигналом о повышенных рисках. Так, например, взятый организацией кредит непременно отразится на показателях ее рентабельности в сторону увеличения, но неэффективное расходование этих средств может стремительно снизить этот показатель. Полноценный анализ должен учитывать этот фактор и обязательно содержать оценку финансовой устойчивости и структуры текущих затрат.

Подводя итог, можно еще раз подчеркнуть, что ROA – это чрезвычайно важный и удобный показатель для анализа финансово-экономической деятельности организации и сравнения ее показателей с достижениями конкурентов. Рентабельность активов высчитывается по формуле, и позволяет качественно оценивать эффективность использования оборотных и внеоборотных средств.

Если у вас еще остались какие-либо вопросы по расчету рентабельности активов предприятия, предлагаем ознакомиться с этим видео:

Единица измерения:

% (проценты)

Объяснение сущности показателя

Рентабельность (пассивов) активов (англоязычный аналог Return on Assets (ROA) - показывает эффективность использования активов компании для генерации прибыли. Высокое значение показателя свидетельствует о хорошей работе предприятия. Значение можно интерпретировать следующим образом: было получено Х копеек чистой прибыли на каждый рубль использованных активов. Рассчитывается как соотношение полученной чистой прибыли (или чистого убытка) к среднегодовой сумме активов. Информация о стоимости активов может быть получена из баланса, а информация о сумме чистой прибыли может быть получена из отчета о финансовых результатах (отчета о прибылях и убытках).

Нормативное значение:

Не существует единственного нормативного значения показателя. Необходимо анализировать его в динамике, то есть, сопоставляя значение различных годов за период исследования. Кроме этого, стоит сравнить значение показателя со значениями прямых конкурентов (которые имеют одинаковый размер по сумме активов или дохода).

Чем выше показатель, тем более эффективным является весь процесс управления, так как показатель рентабельности активов формируется под влиянием всей деятельности компании.

Значение показателя в России:

В России динамика показателя была следующей:

Рис. 1 Изменение показателя рентабельности активов в течение 1995-2017 гг., %

Очевидно, что рентабельность отечественных предприятий остается крайне низкой с 2008 года. Причинами этого является снижение цен на часть экспортной продукции, снижение объемов продаж экспортной продукции, ослабление внутреннего рынка и т.д.

Примечания и корректировки

1. Сумма активов может значительно колебаться в течение года, поэтому, если есть доступ к такой информации, необходимо учитывать значения на конец квартала, месяца или недели.

2. Некоторые авторы утверждают, что отрицательного значения рентабельности не бывает, поэтому в случае чистого убытка необходимо ставить ноль и отдельно считать показатели убыточности. Такой подход не верный, так как существует понятие отрицательной рентабельности.

Направления решения проблемы нахождения показателя вне нормативных пределов

Оптимизация структуры активов позволит сократить их объем и повысить рентабельность при условии, что объем генерируемой прибыли повысится или останется на предыдущем уровне.

Учитывая, что рентабельность активов формируется под влиянием абсолютно всех внутренних и внешних факторов, резервы повышения показателя могут находиться во всех сферах работы компании. В общем, необходимо работать в направлении снижения суммы расходов и повышения доходов.

Формула расчета:

Рентабельность активов = Чистая прибыль (Чистый убыток) / Среднегодовая сумма активов * 100 % (1)

Среднегодовая сумма активов = Сумма активов на начало года/2 + Сумма активов на конец года/2 (2)

Среднегодовая сумма активов = Сумма значений стоимости активов на конец каждого квартала / 4 (3)

Среднегодовая сумма активов = Сумма значений стоимости активов на конец каждого месяца / 12 (4)

Среднегодовая сумма активов = Сумма значений стоимости активов на конец каждой недели / 51 (5)

Среднегодовая сумма активов = Сумма значений стоимости активов на конец каждого дня / 360 (6)

В течение года сумма активов колеблется, поэтому формула 3 даст более точный результат, чем формула 2. Формула 4 – более точная, чем формула 3 и т.д. Выбор формулы зависит от информации, которая доступна для аналитика.

Пример расчета:

Компания ОАО «Веб-Инновация-плюс»

Единица измерения: тыс. руб.

ROТA - коэффициент равный отношению чистой прибыли к сумме активов . Данные для расчета содержит Бухгалтерский баланс и Отчета о финансовых результатах (ранее Отчет о прибылях и убытках). Это обобщенный показатель рентабельности, отражающий величину прибыли на единицу стоимости капитала (всех финансовых ресурсов организации независимо от источников финансирования).

Рентабельность совокупных активов рассчитывается и анализируется в программе ФинЭкАнализ в блоке Анализ и оценка доходности и рентабельности как Рентабельность совокупных активов.

Рентабельность совокупных активов - что показывает

Рентабельность совокупных активов (ROТA) характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента предприятия.

Рентабельность совокупных активов - формула

Общая формула расчета коэффициента:

Формула расчета по данным бухгалтерского баланса:

где стр.2300 - строка Отчета о финансовых результатах (форма №2), стр.1600 - строка Бухгалтерского баланса (форма №1) на начало и конец года.

Рентабельность совокупных активов - значение

Рост показателя Рентабельность совокупных активов связан:

- с увеличением чистой прибыли организации,

- с ростом тарифов на товары и услуги или уменьшением расходов на производство товаров и оказание услуг,

- с ростом оборачиваемости активов .

Уменьшение связано:

- с уменьшением чистой прибыли организации,

- с ростом стоимости основных средств, оборотных и внеоборотных активов ,

- со снижением оборачиваемости активов.

Страница была полезной?

Еще найдено про рентабельность совокупных активов

- О нормативных значениях коэффициентов при формировании рейтинговой оценки финансово-экономического состояния предприятия Ra Эффективность использования совокупных активов Пч Бa Рентабельность собственного капитала по чистой прибыли Rk Эффективность использования собственного капитала

- Оценка финансовой результативности сделок слияний и поглощений ТНК-ВР Холдинг используются эффективнее чем в среднем у компаний отрасли причем рентабельность совокупных активов ОАО ТНК-ВР Холдинг в 4 раза больше отраслевого значения и в 3

- Влияние МСФО на результаты анализа финансового положения ПАО «Ростелеком» В следующей группе - различные данные о рентабельности 26 рентабельность совокупных активов внеоборотного капитала оборотного капитала собственного капитала продаж При исследовании применены обычные способы

- Прогнозирование банкротства предприятий в транспортной отрасли Можно отметить что в итоговую модель вошли показатели коэффициента абсолютной ликвидности период погашения дебиторской задолженности операционный цикл отношение оборотных активов к совокупным активам рентабельность затрат показатель отношения дебиторской задолженности к совокупным активам и коэффициент

- Методика анализа консолидирования денежного отчета о движении денежных средств Денежная рентабельность совокупных активов % 7,87 15,15 Чистая денежная рентабельность инвестированного капитала брутто % 4,86 9,57

- Комплексный анализ финансового состояния образовательной организации Таблица 15 Рентабельность деятельности образовательной организации в 2012, 2013 гг № п п Показатель 2012 2013 Абсолютное... Среднегодовая величина совокупных активов по остаточной стоимости 932 018,7 1 049 672,9 117 654,2 112,6 2 Среднегодовая

- Направления анализа финансового состояния организации применительно к целям управления и потребностям пользователей Чистая прибыль Совокупные активы 13 10 Рентабельность собственного капитала Чистая прибыль Собственный капитал 31 24 Рентабельность внеоборотного

- Такой разный гудвилл: апробация различных методов оценки гудвила компании и интерпретация полученных результатов RCA - рентабельность совокупных активов ТА - стоимость совокупных активов w - доля собственных средств в структуре

- Модели прогнозирования банкротства предприятий строительной отрасли и отрасли сельского хозяйства Во-вторых стоит отметить что рентабельность активов показатель отношения дебиторской задолженности к совокупным активам обеспеченность собственными оборотными средствами рентабельность затрат ликвидность при мобилизации средств являются универсальными при

- Среднегодовая балансовая величина всех активов тыс руб 2135268 2259015.5 123747.5 3 Рентабельность совокупных активов % -4.788 34.878 39.666 4. Расход по налогу на прибыль тыс руб

- Анализ финансового состояния в динамике Отклонение 2014 от 2010 Рентабельность совокупных активов 0.002 0.009 0.071 -0.057 0.336 0.334 Эффективность внеоборотного капитала 0.012 0.04 0.306

- Анализ финансовых активов по данным консолидированной отчетности По данным отчета о движении денежных средств анализируется интенсивность операций с финансовыми активами По данным отчета о совокупном доходе и примечаний к консолидированной отчетности производится оценка эффективности

- Обоснование финансовых решений в управлении структурой капитала малых организаций В верху схемы находится показатель рентабельности совокупных активов ROA в основе два факторных коэффициента - рентабельность продаж ROS и ресурсоотдача

- Финансовые коэффициенты Рентабельность совокупных активов Рентабельность чистых активов Рентабельность заемного капитала Рентабельность оборотного капитала Валовая рентабельность Pентабельность вложенного

- Оценка финансового положения предприятия и определение оптимальной модели вероятности банкротства предприятия Показатель отношения дебиторской задолженности к совокупным активам К8 % - Динамика изменения рентабельности активов К9 % - - -

- Анализ финансового состояния физического лица Показатель отношения дебиторской задолженности к совокупным активам . Рентабельность активов . Норма чистой прибыли Учитывая то что Должник является физическим

- Исследование влияния внутренних факторов на структуру капитала на разных стадиях жизненного цикла российских компаний С учетом российской специфики кредитования малого и среднего бизнеса зачастую компаниям сложно получить кредит под ставку ниже генерируемой рентабельности чтобы в дальнейшем успешно развиваться и расти Другой исследователь этой области корпоративных финансов Н... Кроме того ученый отмечает что для кредитора риски снижаются когда компания в качестве залога предпочитает материальные активы нематериальным так как первые имеют большую ликвидационную стоимость в случае банкротства Гипотеза 2 На... Великобритании находящихся на стадии зрелости в период 2001-2011 гг и пришли к выводам о том что прибыль и доходность совокупного капитала оказывает значительное влияние на выбор структуры капитала Также исследователи отмечали что независимость от

- Эмпирическое исследование факторов структуры капитала: анализ компаний приволжского федерального округа Капитал и резервы к совокупным активам за 2010 г ROS - рентабельность продаж по прибыли от продаж Kvar sates

- Ключевые аспекты управления прибылью организации Можно выделить следующие группы показателей рентабельности рентабельность активов с детализацией на внеоборотные оборотные и чистые активы рентабельность капитала совокупного собственного заемного рентабельность продаж рентабельность расходов При расчете показателей рентабельности ОАО

- Политика управления оборотным капиталом в холдинге Коэффициент рентабельности активов или совокупного капитала англ ге-| turn on assets ROA это отношение чистой прибыли

Определение

Рентабельность активов (return on assets , ROA ) - финансовый коэффициент, характеризующий отдачу от использования всех активов организации. Коэффициент показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами. В отличие от показателя " собственного капитала", данный показатель учитывает все активы организации, а не только собственные средства. Поэтому он менее интересен для инвесторов.

Расчет (формула)

Рентабельность активов рассчитывается делением чистой прибыли (как правило, за год) на величину всех активов (т.е сальдо баланса организации):

Рентабельность активов = Чистая прибыль / Активы

В результате расчета получается величина чистой прибыли с каждого рубля вложенного в активы организации. Часто, чтобы получить более наглядное, процентное соотношение в формуле используют умножение на 100. В этом случае показатель также можно интерпретировать как "сколько копеек приносит каждый рубль, вложенный в активы организации".

Для более точных расчетов в качестве показателя "Активы" берется не значение на конкретную дату, а среднее арифметическое значение - активы на начало года плюс активы на конец года делят на 2.

Чистая прибыль организации берется по данным "Отчета о прибылях и убытках", активы - по данным Баланса.

Если расчет производят не за год, а за другой период, то для получения результата в сопоставимом с годовым виде используется формула (в частности, в программе "Ваш финансовый аналитик"):

Рентабельность активов = Выручка*(365/Кол-во дней в периоде)/((Активы на начало + Активы на конец)/2)

Нормальное значение

Рентабельность активов сильно зависит от отрасли, в которой работает предприятие. Для капиталоемких отраслей (таких, как например железнодорожный транспорт или электроэнергетика) этот показатель будет ниже. Для компаний сферы услуг, не требующих больших капитальных вложений и вложений в оборотные средства, рентабельность активов будет выше.