У многих белорусских собственников вопрос оценки бизнеса вызывает трудности. Финансовый аналитик «Зубр Капитал» Виктор Денисевич рассказывает о наиболее практичном методе оценки и приводит формулу расчета стоимости компании.

Оценка стоимости компании напоминает игру в шахматы. Шахматист, который играет белыми, и тот, кто играет черными, могут по-разному оценивать позицию на доске. Точно так же, собственник и инвестор, скорее всего, будут иметь разный взгляд на одну и ту же компанию.

Очевидно, это происходит потому, что у собственника и инвестора разные цели. У собственника - продать компанию или ее часть за максимально высокую стоимость, у инвестора - купить долю или всю компанию за минимально возможную сумму.

Когда идет речь об оценке стоимости компании, существует практически бесконечное множество способов ее сформировать. Но самым практичным и адекватным в этом деле является сравнительный метод .

Суть его в том, что вы формируете оценку, не только исходя из внутренних ресурсов компании, но, прежде всего, основываясь на информации о стоимости компаний-аналогов.

Допустим, у нас есть условная компания «А», которая занимается производством обуви в Польше. Посмотрим на ее примере, как формируется оценка стоимости компании.

Если вы хотите узнать стоимость вашей компании, то, прежде всего, стоит начать с бенчмарка. То есть выбрать компании-аналоги и проанализировать их стоимость. Конечно, доступность этой информации зависит, в первую очередь, от развитости фондового рынка и открытости рынка M&A региона.

Первая сложность, с которой вы столкнетесь - это практически полное отсутствие информации о компаниях-аналогах, на основании которой можно строить оценку в нашей стране. Как решить эту проблему?

Существует два проверенных источника информации:

- данные публичных компаний по всему миру

- информация о M&A сделках не только в Беларуси, но и за ее пределами

В итоге вы получите массив данных по разным компаниям, регионам и т.д. Теперь задача - выбрать корректные компании-аналоги, на основании которых вы будете делать свою оценку. Для этого необходимо:

1. Определить широкую выборку компаний по общим критериям, характеризующим вашу компанию (отрасль, регион, объем выручки, выпускаемая продукция или услуга).

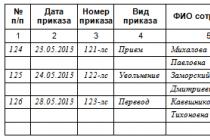

Посмотрим на нашу компанию «А». Используя данные о публичных бизнесах, составим список компаний, занимающихся производством обуви в Европе. Вот 11 компаний, которые по своим главным характеристикам, похожи на нашу.

2. Следующий шаг - сузить этот список, используя нишевые критерии. Сюда относится доля рынка, уровень конкуренции, управленческая команда, потенциал роста, финансовые показатели и т.д.

В нашем примере будем корректировать выборку на основании финансовых показателей. Для оценки интересны компании с выручкой от $30 млн до

$

150 млн. Итак, у нас получилось 5 компаний (выделены темным). Данные по выручке указаны в млн $.

Следующий шаг - выбор мультипликатора, на основании которого мы будем оценивать нашу компанию.

Исторически сложились 3 вида мультипликаторов:

- интервальный (определяет стоимость компании, на основании результатов ее деятельности и является самым распространенным, например EV/EBITDA)

- моментный (стоимость определяется исходя из показателей компании на отчетную дату, например, из отчета о финансовом положении)

- отраслевой (для каждой отрасли есть специфические мультипликаторы, например, количество скважин для нефтедобывающей компании)

Допустим, в результате у вас получилась выборка из 5 компаний-аналогов, и каждая из них имеет свое значение мультипликатора. Следующая цель - исходя из полученных данных, определить значение мультипликатора для вашей компании. Для этого необходимо:

1. Отсечь крайние и/или нерепрезентативные значения мультипликаторов компаний-аналогов .

Просмотрев более подробные данные, мы выяснили, что мультипликатор по компании Fenghua SoleTech AG не является репрезентативным.

2.

«Взвесить» промежуточные результаты

Проанализировав оставшиеся компании, мы пришли к выводу, что исходя из региона, стратегии, доли рынка, финансовых показателей, мы должны использовать следующие веса для расчета мультипликатора.

На выходе мы получили, что мультипликатор для нашей компании «А» - 6,296.

3. Внести итоговые корректировки (например, дисконты по регионам).

Мы должны понять, какие фундаментальные зависимости влияют на формирование мультипликатора.

Эта зависимость выражается формулой, которая на первый взгляд, кажется ужасающе сложной.

EV/EBITDA = f(G,Ke,MARG,T) = f(G,BETA,DUM,MARG,T)

По сути, эта формула отвечает на фундаментальный вопрос: «От чего зависит стоимость вашей компании?».

Она зависит от:

- маржинальности вашего бизнеса, то есть рентабельности по чистой прибыли (аббревиатура «MARG»)

- от страны, в которой работает ваша компания (обозначена аббревиатурой «DUM»)

- от отрасли, в которой вы работаете (в нашей формуле это «BETA»)

- от налоговой ставки, которая ложится на вашу компанию («T» - в нашей формуле)

- потенциала роста компании в ближайшие годы (у нас он фигурирует в качестве переменной «G»)

- стоимости собственного капитала компании (обычно ее обозначают символом «Ке»)

Таким образом, на стоимость компании влияют не только внутренние факторы (величина собственного капитала, рентабельность и т.д.), но и внешние - например, так называемые «страновые риски».

Каждая страна вызывает определенные риски для инвестора.

Точно так же определяется отраслевой риск, который также оказывает влияние на оценку компании.

Посчитаем корректировки для нашей компании «А». Изначально наш мультипликатор был определен на уровне 6,296. Посмотрим на риски: часть рисков и переменных мы можем исключить, например, страновой риск, т.к. в поле нашего сравнения попали практически все компании из Польши.

Если предположить, что рентабельность нашей компании несколько ниже среднеотраслевой в Польше, то нужно учитывать дисконт по рентабельности. Кроме того, у компании «А» нет аудированной отчетности по международным стандартам. В связи с чем надо сделать дисконт к нашему расчетному мультипликатору.

В итоге наша компания будет стоить 5,91 EBITDA.

Таким образом, на примере условной компании «А» мы видим, что стоимость зависит от множества переменных и контекстов, которые важно учитывать.

Посмотреть, как сильно могут отличаться разные оценки по одной и той же компании, можно на симуляторе «Сделка» .

В целом, оценка компании такой же захватывающий процесс, как и игра в шахматы.

Виктор Денисевич

Занимается анализом рынка, финансовым due dilligence, подготовкой аналитических данных для совета директоров, активное участвует в разработке финансовых моделей стратегий.

В 2013 году получил сертификат ACCA (dipIFR). Сейчас проходит обучение CFA.

Владельцы многих российских компаний провозгласили главной целью рост стоимости своего бизнеса, и в частности его рыночной капитализации. Между тем этому понятию соответствует несколько определений, и, соответственно, методик расчета…

«Русский фокус», №21

При оценке бизнеса применяются три подхода: сравнительный, доходный и затратный .Сравнительный подход

к оценке бизнеса предполагает, что ценность

активов определяется тем, за сколько они могут быть проданы при наличии достаточно

сформированного финансового рынка. Другими словами, наиболее вероятной величиной

стоимости оцениваемого предприятия может быть реальная цена продажи аналогичной

фирмы, зафиксированная рынком.

Основным преимуществом сравнительного подхода является то, что оценщик ориентируется

на фактические цены купли-продажи аналогичных предприятий. В данном случае цена

определяется рынком с учетом корректировок, обеспечивающих сопоставимость аналога

с оцениваемым объектом. При использовании других подходов стоимость предприятия

определяется на основе расчетов.

В зависимости от целей, объекта и конкретных условий оценки сравнительный подход

предполагает использование трех основных методов: метод компании-аналога, метод

сделок и метод отраслевых коэффициентов.

Способность предприятия приносить доход является самым важным показателем при оценке полного права собственности на предприятие. Поэтому одним из основных методов оценки бизнеса является "доходный подход ", позволяющий определить рыночную стоимость предприятия в зависимости от ожидаемых в будущем доходов.

Этот подход предусматривает следующий набор действий: анализ ретроспективных данных и составление прогноза будущих доходов, оценку риска, связанного с получением доходов, определение периода времени получения доходов. Сумма будущих доходов, приведенная к текущей стоимости, является ориентировочной величиной стоимости, которую может заплатить за оцениваемое предприятие потенциальный инвестор. Основным показателем при доходном подходе оценки бизнеса является показатель "чистого денежного потока" - разница между притоком и оттоком денежных средств за определенное время.

Затратный (имущественный) подход в оценке предприятия рассматривает стоимость предприятия с точки зрения понесенных издержек. Этот подход предполагает, что стоимость активов предприятия определяется суммой затрат на его воспроизводство или замещение с учетом физического и морального износа. В рамках имущественного подхода используется методика скорректированной балансовой стоимости (методика чистых активов). Согласно закону об акционерных обществах, в случае, если имущество, стоимость которого требуется определить, является обыкновенными акциями общества, для определения рыночной стоимости указанного имущества могут быть также приняты во внимание размер чистых активов общества, цена, которую согласен уплатить за все обыкновенные акции общества покупатель, имеющий полную информацию о совокупной стоимости всех обыкновенных акций общества, и другие факторы, которые сочтет важными лицо (лица), определяющее рыночную стоимость имущества.

Основное преимущество этого подхода в том, что он основывается на достоверной

фактической информации о состоянии имущественного комплекса предприятия,

но он при этом не учитывает будущие возможности предприятия в получении чистого

дохода. Поэтому он наравне с другими подходами (рыночным и доходным) участвует

в согласовании конечных результатов оценки.

Методика скорректированной балансовой стоимости (или методика чистых активов

предприятия) предполагает анализ и корректировку всех статей баланса предприятия,

суммирование стоимости активов и вычитание из полученной стоимости скорректированных

статей пассива баланса в части долгосрочной и текущей задолженностей. Эта

методика расчета стоимости предприятий соответствует Международным принципам

бухгалтерского учета и широко используется в настоящее время при определении

стоимости чистых активов акционерных обществ.

Доходный подход

позволяет учесть перспективы развития фирмы.

Однако во многом эти прогнозы будут зависеть от будущего развития рынка

в России. Сравнительный (рыночный) подход является единственным методом,

учитывающим ситуацию на рынке. Затратный подход базируется на рыночной

стоимости реальных активов компании, однако не отражает будущие доходы бизнеса.

При полной и достоверной информации, полученной оценщиками в процессе оценки,

все три подхода должны дать результаты, достаточно близкие по своему значению,

в противном случае для определения итоговой величины рыночной стоимости компании

анализируются преимущества, недостатки использованных подходов и качество

полученной информации с присвоением каждому подходу весового коэффициента.

Я не думаю, что фондовый рынок сейчас можно рассматривать как показатель стоимости бизнеса. На мой взгляд, рынок пока отражает спекулятивные настроения, а не инвестиционные. Поэтому значение котировок акций в какой-то конкретный день не говорит о стоимости бизнеса в принципе - завтра, через месяц это значение будет в другой точке, либо выше, либо ниже в зависимости от игроков. Рассматривать нужно историю стоимости акций за 3-5 лет при стабильном рынке.

2. Романов В.С. «Задача управления стоимостью компании: дискретный случай» // Проблемы управления. — 2007. — №1.

3. Романов В.С. «Задача управления стоимостью компании — дискретный случай» // Управление большими системами: Сб. ст./ИПУ РАН — М., 2006. — C. 142-152. http://www.mtas.ru/Library/uploads/1151995448.pdf

4. Романов В.С. «Влияние информационной прозрачности компании на ставку дисконтирования» // Финансовый менеджмент — 2006. — № 3. — С. 30-38.

5. Романов В.С. «Успех у инвесторов» // Журнал Управление компанией». — 2006. — № 8. — С. 51-57.

6. Романов В.С., Лугуев О.С. «Оценка фундаментальной стоимости компании» // «Рынок ценных бумаг». — 2006. — № 19 (322). — С. 15-18.

7. Дранко О.И., Романов В.С. «Выбор стратегии роста компании на основании критерия максимизации ее стоимости: непрерывный случай». Электронный журнал «Исследовано в России», 117, стр. 1107-1117, 2006 г. http://zhurnal.ape.relarn.ru/articles/2006/117.pdf

8. Коупленд Т., Колер Т., Мурин Д. «Стоимость компаний: оценка и управление». — Второе издание, стереотипное — М.: «Олимп-Бизнес», 2000.

9. Damodaran A. Investment Valuation (Second Edition) — Wiley, 2002. http://pages.stern.nyu.edu/~adamodar/

10. Damodaran A. Estimating Risk free Rates // Working Paper / Stern School of Business. http://www.stern.nyu.edu/~adamodar/pdfiles/papers/riskfree.pdf

11. Fernandez P. Company valuation methods. The most common errors in valuations // Research Paper no. 449 /University of Navarra. — 2002. http://ssrn.com/abstract=274973

12. Fernandez P. Equivalence of ten different discounted cash flow valuation methods // Research Paper no. 549 / University of Navarra. — 2004. http://ssrn.com/abstract=367161

13. Fernandez P. Equivalence of the APV, WACC and Flows to Equity Approaches to Firm Valuation // Research Paper / University of Navarra. — August 1997. http://ssrn.com/abstract=5737

14. Fernandez P. Valuation Using Multiples: How Do Analysts Reach Their Conclusions? // Research Paper / University of Navarra. — June 2001. http://ssrn.com/abstract=274972

15. 2006 Uniform Standards of Professional Appraisal Practice // The Appraisal Foundation. — 2006. http://www.appraisalfoundation.org/s_appraisal/sec.asp?CID=3&DID=3

16. International Valuation Standards 2005 // International Valuation Standards Committee. http://ivsc.org/standards/download.html

17. Business Valuation Standards // American Society of Appraisers. — November 2005. http://www.bvappraisers.org/glossary/

18. «Стандарты оценки, обязательные к применению субъектами оценочной деятельности», утвержденные постановлением Правительства Российской Федерации от 6 июля 2001 г. № 519

19. Павловец В.В. «Введение в оценку стоимости бизнеса». — 2000.

21. Кислицына Ю.Ю. Некоторые методы моделирования финансового развития предприятия: Дис. канд. тех. наук. — М., 2002.

22. Дранко О.И., Кислицына Ю.Ю. «Многоуровневая модель финансового прогнозирования деятельности предприятия» // «Управление социально-экономическими системами: Cборник трудов молодых ученых» / ИПУ РАН. — М.: Фонд «Проблемы управления», 2000. — C. 209-221.

23. Ковалев В.В. «Введение в финансовый менеджмент» — М.: «Финансы и статистика», 1999.

24. Модильяни Ф., Миллер М. Сколько стоит фирма?: Сборник статей. — М.: «Дело», 1999.

25. Лейфер Л. А., Дубовкин А. В . «Применение модели САРМ для расчета ставки дисконтирования на российском рынке инвестиций». http://www.pcfko.ru/research5.html

26. Куколева Е., Захарова М. «Безрисковая ставка: возможные инструменты расчета в российских условиях» // «Вопросы оценки». — 2002. — №2.

27. Синадский В. «Расчет ставки дисконтирования», Журнал «Финансовый директор». — 2003. — № 4.

28. Рачков И.В. «Расчет стоимости акционерного капитала с помощью модели Goldman Sachs».

29. Шипов В. , «Некоторые особенности оценки стоимости отечественных предприятий в условиях переходной экономики» // «Рынок ценных бумаг». — 2000. — № 18. http://www.iteam.ru/publications/article_175/

30. Рожнов К. В. «Вариант расчета ставки дисконтирования в оценке бизнеса на основе метода кумулятивного построения» // «Вопросы оценки — 2000». — № 4. http://oot.nm.ru/files/1.pdf

31. Jennergren L. P. A Tutorial on the McKinsey Model for Valuation of Companies — Fourth revision // Stockholm School of Economics — August 26, 2002.

32. Брейли Р., Майерс C. «Принципы корпоративных финансов» — М., «Олимп-Бизнес», 2004.

33. Goriaev A. Risk factors in the Russian stock market // New Economic School — Moscow: 2004. http://www.nes.ru/~agoriaev/Goriaev%20risk%20factors.pdf

34. Humphreys D. Nickel: An Industry in Transition1 http://www.nornik.ru/_upload/presentation/Humphreys-Dusseldorf.pdf

35. Выступление заместителя Генерального директора — члена Правления ОАО «ГМК «Норильский никель» Т. Моргана на конференции BMO Capital Markets 2007 Global Resources Conference. Тампа, Флорида (США), 26 февраля 2007 года http://www.nornik.ru/_upload/presentation/2007%2002%2026%20BMO%20February%202007%20Norilsk%20Nickel_final.pdf

36. Выступление заместителя Генерального директора ОАО «ГМК «Норильский никель» Д.С. Морозова на конференции UBS. Москва, 13-15 сентября 2006 года.

Чтобы узнать, сколько на самом деле стоит предприятие, требуется процедура оценки. Основная предпосылка для ее проведения - обоснование реальной цены организации, которая по своей сути становится отражением результатов, достигнутых в процессе хозяйственной деятельности.

Так как оценивать стоимость бизнеса необходимо сразу по нескольким параметрам, под пристальное внимание аналитиков попадают текущая и будущая прибыли, расходы на организацию аналогичных проектов, ликвидность, конкуренты на рынке, нематериальные и материальные активы, баланс спроса и предложения на услуги.

Стоимость бизнеса через процедуру оценки

Необходимость оценки возникает при поглощении компании, выборе пути ее развития, продаже или покупке. В этом материале мы перечислим самые эффективные методы определения рыночной стоимости организации, о которых полезно узнать как покупателям, так и продавцам.

Три подхода к оценке бизнеса

- Затратный. Этот подход к оценке бизнеса предполагает суммирование всех сделанных инвестиций. Предусматривает применение.

- Метода чистых активов.

- Метода ликвидационной стоимости.

- Доходный. Базируется на идее, что ценность проекта зависит от его способности приносить прибыль. Методы, которые в рамках него используются.

- Метод капитализации дохода. Перспективы предприятия оцениваются из учета чистой прибыли компании за год, помноженной на индекс капитализации. Последний отображает предполагаемую окупаемость инвестиций и потенциальные риски. Организации со стабильной прибылью можно продать с коэффициентом капитализации в 0,1–0,2, для сложно оцениваемых проектов назначают индекс до 0,5.

- Метод дисконтирования денежных потоков. Предусматривает прогнозирование будущего дохода компании и его дисконтирование по коэффициенту капитализации.

- Сравнительный. На нем завершаются основные подходы к оценке бизнеса. Подразумевает определение перспектив компании в сравнении с аналогичными организациями. Возможно использование следующих методов.

- Метод рынка капитала, основанный на рыночных ценах акций конкурентов.

- Метод сделок, который базируется на анализе цен выкупа контрольных пакетов акций аналогичных компаний.

- Метод отраслевых коэффициентов, позволяющий рассчитывать цену организации на основе данных отраслевой статистики.

Шесть методов оценки бизнеса

Ниже мы рассмотрим 6 методов определения цены бизнес-проекта, расскажем об их плюсах, областях применения, основаниях для сравнительного анализа и недочетах.

Метод дисконтирования денежных потоков

Оптимален: для быстрорастущих стартапов, в данный момент пребывающих на начальной стадии развития, с малым доходом или без него.

Не подходит: для технических и произведенных компаний.

Основания для оценки: оценка стоимости бизнеса компании производится на основе суммарного числа свободного потока денежных средств будущих периодов. Величина потока дисконтируется с учетом потенциальных рисков, которых можно ожидать. Ставка дисконтирования утверждается на основе средневзвешенной цены капитала.

Недостатки: завышенная цена, полученная в результате вычислений, весьма приблизительные допущения (выручка фирмы в следующие периоды, ставка дисконтирования, темпы увеличения продаж).

Метод мультипликаторов и коэффициентов

Применяется: для крупных, приносящих стабильную прибыль фирм со скромными активами.

Не применяется: для организаций, чья доля на рынке незначительна.

Основание для оценки: сопоставление с котирующими на бирже фирмами с идентичными финансовыми и операционными структурами. Как оценить стоимость бизнеса для продажи по этой методике? Для этого применяют несколько показателей: средний годовой оборот, годовой прирост, EBITDA, EBIT. В поле зрения попадают сделки с аналогичными организациями, которые были проданы финансовым инвесторам. Значимую роль играет сопоставление рыночной цены акции фирмы и ее чистой прибыли в перерасчете на акцию. При аудите выявляется потенциал развития организации и отрасли в целом.

Недостатки: трудоемкость поиска аналога, закрытость сделок, непростой процесс накопления данных.

Метод чистых активов

Оптимален: для крупных фирм со значимыми базовыми активами.

Не используется: для сектора малых и средних предприятий.

Основания для оценки: балансовые показатели фирмы. Одно из преимуществ метода - качественная проверка результата аудита в сопоставлении с бухгалтерской документацией.

Недостатки: сложность определения ценности интеллектуальной собственности.

Метод оценки по понесенным затратам

Подходит: для оценки предприятий с большим годовым оборотом и значительными активами.

Не используется: для стартапов.

Основания для оценки: Метод базируется на предпосылке, что аналогичный проект может быть запущен другим бизнесменом за сопоставимые сроки со схожими затратами. Анализ позволяет ответить на вопросы:

- в какую сумму обошлось создание и развитие проекта;

- сколько денег было вложено в развитие;

- сколько человек в штате компании и какова величина фонда оплаты труда;

- сколько денег потрачено на аренду помещения, покупку оборудования, лицензий и прочих активов.

Задачей анализа становится суммирование всех затрат «на круг» и предъявление их как возможность оценить готовый бизнес «до денег». При этом вложенные инвестором средства считаются ценой дополнительной доли. К примеру, заявленные затраты составляют 2 млн. долларов. В этом случае инвестиции размером в 1 млн. долларов поднимут цену проекта до 3 млн. долларов, доля инвестора составит 1/3 часть от проекта, получившего инвестиции (то есть «после денег»).

Недостатки: методика построена на определении минимальных затрат на проект и невыгодна для продавца, так как не дает учесть созданные в процессе деятельности нематериальные активы в виде идей, полезных моделей, изобретений и т. п.

Метод оценки по суммарной стоимости активов

Подходит: для владельцев крупных материальных активов: объектов недвижимости, скважин, шахт, тоннелей и производственных комплексов.

Не применяется: для предприятий, работающих с нематериальными активами и в сфере инноваций.

Основания для анализа: принцип оценки стоимости бизнеса строится на суммировании всех активов фирмы.

Недостатки: велик риск недооценки проекта, так как нельзя учесть компетенции, качество и потенциал штатных единиц в организациях, основная ценность которых состоит в их сотрудниках.

Метод оценки нематериальных активов

Оптимален: для организаций сферы услуг, онлайн-предприятий, научных центров.

Нерезультативен: для производственных предприятий.

Основания для оценки: оценить бизнес при продаже для продавца как лица заинтересованного, выгодно по более высокой ставке - учет нематериальных активов дает такую возможность. Некоторые нематериальные активы (НМА) упоминаются в бухгалтерском балансе (это, как правило, касается образования НМА посредством списания денег со счета компании, которое отражается в графе расходов). Однако неверно считать, что баланс бухгалтерии содержит весь перечень НМА, которыми располагает предприятие. Чаще бухгалтерский баланс показывает лишь очевидные нематериальные активы и их номинальную цену. Противоположная крайность - попытка занести в ранг НМА функций и элементов бизнеса: работников, клиентской базы, поставщиков, то есть всего того, что может повысить ценность проекта в глазах покупателя.

Недостатки и способы добиться эффективности: назвать этот метод объективным сложно, так как оценить бизнес при покупке продавец предлагает дважды, вначале как материальный объект, а затем, разделив его же на НМА. Если о нематериальных активах нынешний владелец говорит в таком ключе, значит, он пытается дать обоснование назначенной цене, которую не смог привязать к более реальным активам.

Объективно оценить фирму с учетом НМА - значит, выявить те ресурсы, которые имеют самостоятельную ценность, при этом не нашли отражения в материальной базе предприятия. В эту группу возможно отнести НМА 9 типов.

- Лицензии и сертификаты. Их значимость состоит в том, что они расширяют сферы деятельности организации. Цену позволяет определить принцип замещения: о том, сколько стоят такие разрешения, покупатель может узнать в любой юридической компании.

- Объекты интеллектуальной собственности. Другие методы, например, вариант определения стоимости бизнеса по обороту, не учитывают ценность товарных знаков, патентов, авторских прав. Между тем, эти активы могут использоваться для уменьшения налогооблагаемой базы и затрат на вывод дивидендов, а также для получения лицензионных вознаграждений от других игроков рынка.

- Страховые полисы. Выгодны из-за страховых выплат, обеспеченных деньгами прежних владельцев, так что наличие страховки можно расценивать как положительный аргумент в пользу приобретения проекта.

- Задолженность организации перед владельцами. Невзирая на то, что задолженность расценивается как обязательство организации, она полезна, так как образует нематериальный актив. Сейчас мы говорим о переоформлении задолженности на нового собственника с целью вывода будущих дивидендов. Это дает возможность уменьшить расходы на 12 %.

- Эксклюзивные условия сотрудничества с поставщиками и контрагентами. Стоимость бизнеса по доходу будет тем выше, чем более выгодно организация отличается от конкурентов. Сюда входят процент дисконта и условия поставки продукции, отличные от стандартных, доступных каждому участнику рынка. Так, магазин продуктов может иметь скидку у поставщика 35 % от розничной цены и отсрочку выплаты на 15 дней, в отличие от базовых 25 % и 5 дней отсрочки. Цена этого актива вычисляется в зависимости от объектов товарооборота по данным критериям: при товарообороте в 5 000 долларов в месяц, такого рода договоренности могут принести прибыль в 500 долларов и еще 50, если разместить выручку на депозите до истечения времени отсрочки платежа. За год такие договоренности принесут прибыль в 6 600 долларов.

- Ноу-хау. Как оценить бизнес правильно, если выставленное на продажу предприятие имеет знания, которые становятся его конкурентным преимуществом? В этом случае также применяют метод учета нематериальных активов. В категорию ноу-хау включены стандарты, регламенты, принципы управления и учета, маркетинговые инструменты. Они редко оформляются документально, поэтому определить их способен лишь опытный оценщик. Мероприятие стоит вложенных трудозатрат - стандартизированные и классифицированные, знания обладают значительным коммерческим потенциалом.

- Договор аренды офиса. Наличие офиса в удачном месте выгодно с позиции трафика клиентов и стоимости квадратного метра. Отсюда образуется отдельный нематериальный актив, который может быть продан новому собственнику.

- Веб-ресурсы. Стоимость бизнеса может быть оценена и от прибыли, приносимой организации трафиком на сайт. Собственный ресурс в сети и паблики в социальных медиа оценивают по принципу замещения (сколько стоит создание и раскрутка аналога) или по числу генерируемых сайтом обращений клиентов за месяц. Знание суммы среднего чека позволит рассчитать объем выручки, приносимой сайтом. Обратите внимание на то, что сайты и группы относятся одновременно и к активам, и к пассивам, имеющим расходную часть. Объективно рассчитать затраты на продвижение ресурса позволит определение расходов в перерасчете на 1 обращение - результатом станет заключение о потенциале сервиса.

- Клиентская база. Образует отдельный нематериальный актив, если она пригодна для применения к ней маркетинговых инструментов (примером служит email-рассылка).

Предпринимателю, который запланировал привлечение инвестиций или продажу доли/всего предприятия, важно знать, как оценить готовый бизнес, при этом желательно следовать рекомендациям, цель которых - достижение компромисса с контрагентом.

- Любой из методов имеет свои недостатки. Максимальной объективности можно добиться лишь при комплексном подходе, который позволяет организовать взаимную проверку результатов вычислений.

- Выбирайте самые адекватные для вашего проекта методы оценки и отстаивайте свое мнение.

- Помогайте инвестору/покупателю в проведении экспертизы организации, будьте готовы дать обоснование своей стратегии.

- Цена одного и того же предприятия различна для разных покупателей, одними вычислениями калькулятора из интернета аудит не заканчивается.

Как оценить готовый бизнес при покупке: помощь «Первого Брокера»

Специалисты компании «Первый Брокер» дадут вам грамотные ответы на вопрос, как оценить готовый бизнес при покупке, и, при необходимости, возьмут на себя ответственность за определение рыночной стоимости проекта. Мероприятия в рамках услуги оказываются в сжатые сроки (от 5 дней) по приемлемым расценкам (от 15 тыс. рублей). Конфиденциальность полученной информации гарантирована договором.

Наша компания сопровождает инвестиционные проекты на всех этапах жизненного цикла. Сегодня — об оценке бизнеса как инструменте подготовки компромисса между позициями сторон по поводу цены. Вот наиболее часто применимые методы оценки рыночной стоимости, с которыми может столкнуться предприниматель-продавец.

По понесенным затратам

Основа этого подхода — вера, что такой же бизнес может быть создан другими людьми за сравнимые сроки и с сопоставимыми затратами. Если предприниматель соглашается на это, возникает вопрос: во сколько обошлось создание и развитие компании до сегодняшнего дня. Наиболее характерные темы для обсуждения:

- Сколько вы уже вложили?

- Какие задачи удалось решить?

- Сколько человек вы наняли и какой у вас ФОТ (фонд оплаты труда)?

- Сколько денег вложили в аренду и покупку приборов, лицензий и прочих активов, пригодных для дальнейшего использования?

- Какая бы у вас была зарплата, если бы вы делали то же самое в большой компании?

- Кто оказывал вам «условно бесплатные» услуги?

Подтекстом обсуждения является стремление просуммировать все затраты «на круг» и предложить считать их оценкой бизнеса «до денег» (это означает, что добавленные инвестором средства будут считаться стоимостью его, инвестора, дополнительной доли). Например, все ваши заявленные затраты признаны инвестором и составили $2 млн. В таком случае, $1 млн от инвестора поднимет стоимость бизнеса до $3 млн, а его доля составит одну треть от бизнеса, возникающего в результате инвестиций («после денег»). Очевидно, такой подход основан на оценке минимально возможных затрат на проект и, поэтому для продавца невыгоден — он не позволяет учесть гудвил компании (созданные вами и вашим бизнесом нематериальные активы в виде идей, изобретений, полезных моделей и пр.).

На нашей практике оценку по затратам чаще всего предлагают бизнес-ангелы, желающие снизить для себя порог вхождения в стартапы. Предприниматель должен сам решать, насколько остро ему нужно получить инвестиции, чтобы согласиться с заведомо низким уровнем оценки. Иногда живой и растущий бизнес, оцененный низко, лучше, чем высоко оцененный бизнес, который пришлось закрыть из-за недостатка оборотных средств.

По суммарной стоимости активов

Метод особенно хорош для владельцев крупных материальных активов: недвижимости, шахт, тоннелей, скважин и производств. В то же время этот метод часто дает искаженные или необоснованные оценки стоимости бизнесов, активно работающих с нематери-альными активами или занятых в инновационной сфере.

Как и в предыдущем случае, есть риск серьезной недооценки гудвила, заведомо невозможно учесть компетенции, качество и потенциал персонала в бизнесах, основанных на труде (labor intensive). Для таких бизнесов оценка по суммарной стоимости активов, как правило, тоже дает заниженные значения.

В нашей практике был предприниматель, который предложил новый способ проведения химических реакций между веществами в жидкой и газообразной фазе. Он утверждал, что его патент стоит €120 млн. К сожалению, это мнение не было подтверждено независимыми оценщиками и, как следствие, подтвердить высокую оценку его бизнеса ссылкой на патент не удалось. Через некоторое время проект получил необходимую финансовую поддержку, но совсем другими механизмами привлечения ресурсов и по гораздо более низкой оценке.

По отраслевым аналогам

В этом методе используются сведения о покупке/продаже близких по профилю компаний. Метод простой и в целом логичный: если похожие компании (или доли в них) продавались по таким-то ценам, то почему не взять их среднее значение за справедливую оценку, адаптировав эту оценку к данному конкретному бизнесу с помощью нехитрых коэффициентов, учитывающих масштаб и специфику. При подготовке оценки по отраслевым аналогам предприниматель должен задать себе, в частности, примерно такие вопросы:

- Кто ваши конкуренты? Чем вы от них отличаетесь?

- Какие сделки в России и мире проходили с похожими компаниями?

- Насколько ваша компания уступает лидерам отрасли по качеству управления?

- Насколько ваш географический рынок отличается от рынка, на котором действуют компании с известной ценой?

- Следует ли при оценке вашей компании применять отношение стоимости к обороту, или к показателю EBITDA, или к чистой прибыли?

- Если в вашем проекте важна аудитория, то какое отношение цены сделки к объему аудитории было в похожих сделках, а главное, следует ли его учитывать для вашего проекта?

Метод дает возможность получить практически мгновенную оценку. Но любые мультипликаторы принципиально показывают усредненные свойства отрасли (и то, если верно подобраны аналоги!) и не зависят от вашего бизнеса — они могут измениться по абсолютно не зависящим от компании причинам (например, экономический кризис в той стране, откуда взято большинство аналогов) и тем самым заведомо неточно соответствуют свойствам объекта оценки. Если вы интенсивно развиваете бизнес, активно используете реинвестирование прибыли, то оценка по аналогам может оказаться для вас прямо невыгодной: на такой стадии жизненного цикла компании ее EBITDA может быть отрицательной, прибыль — отсутствовать, а оборот еще весьма далек от запланированного уровня!

В России стала распространенной версия о существовании мифических «отраслевых правил», например: «никакой бизнес такого типа не может стоить больше 5 EBITDA». Это не так, все бизнесы обладают уникальными чертами, которые необходимо учесть при оценке.

По прогнозу денежного потока

Этот способ в наибольшей степени пригоден для оценки компании с учетом будущих перспектив ее развития. Для построения оценки по данному методу необходимо иметь обоснованный, вызывающий доверие финансовый прогноз на 5 лет вперед. Обсуждение с потенциальным инвестором включает себя в этом случае следующие вопросы:

- Сколько вы сейчас зарабатываете?

- Когда планируете достигнуть точки безубыточности?

- Когда будет достигнута окупаемость?

- Какие у вас планы по доходности/прибыльности на следующие 5 лет?

- Каковы ваши оптимистические прогнозы?

- …а теперь объясните разницу между консервативным и оптимистическим прогнозами!

Идея метода проста: бизнес стоит столько, сколько он принесет денег в будущем, но текущая оценка определяется с дисконтированием, так как деньги за долю в бизнесе будут заплачены уже сегодня (discounted cash flow — DCF). Практика оценки выработала несколько подходов к определению коэффициента дисконтирования. Все они, однако, основаны на сопоставлениях с общими рыночными факторами и экспертных оценках. А раз так, то получается, что инвестор должен принять на веру прогноз предпринимателя, а предприниматель — поверить в корректность экспертизы инвестора. Дискуссии, возникающие по этому поводу, могут быть более плодотворны, если предприниматель знает основы финансовой математики (IRR, NPV, CAPM, beta и пр.) Это в принципе несложно, но требует практики.

Вот, например, ситуация: наш клиент (предприниматель) претендовал на оценку в $40 млн, но все наши расчеты по его же прогнозам показывали значение оценки в два раза более низкое. Мы отказались привлекать инвестиции по сильно завышенной, на наш взгляд, оценке. Клиент начал работу по привлечению самостоятельно и через 10 месяцев заключил инвестиционный договор по оценке $22 млн. Но за эти 10 месяцев появились конкуренты-заменители, которые доставляют предпринимателю массу проблем и поныне, но это уже совсем другая история…

Ускользающий оптимум

Получается, что справедливой оценки не бывает? Вовсе нет, справедливой является оценка рыночной стоимости, построенная по любой общепризнанной методике, вы можете спорить и добиваться своего. Других ориентиров просто не существует. Нужно точно понимать, что каждый подход к оценке обладает своими достоинствами и недостатками:

- Оценка исключительно по финансовым показателям может основываться на несбыточных планах, приобретатель может всегда подвергнуть сомнению и вашу стратегию, и вытекающий из нее прогноз

- Ставка дисконтирования — произвол эксперта, подкрепленный отраслевой эмпирикой

- Метод отраслевых аналогов не позволяет справедливо оценить перспективы развития

- Мультипликаторы не связаны со структурой бизнеса и не отражают его специфику

- Оценка по стоимости активов не всегда применима для отраслей с высоким «человеческим фактором» и большим объемом объектов интеллектуальной собственности

Необходимо учитывать, что оценка является необходимым предварительным ориентиром, только в результате переговоров можно перейти к окончательной цене. Цена — продукт компромиссов и атрибут конкретной сделки. Если приобретатель доли в вашем бизнесе заинтересован очень сильно, то цена может превысить оценку. Однако важно понимать, ПОЧЕМУ ваш бизнес нужен ему так сильно и верно прогнозировать развитие событий после того, как у вас появится новый акционер и начнут работать новые, коллегиальные органы управления.

Вместе с тем любому предпринимателю, который планирует привлечение инвестиций или продажу доли (или всего) бизнеса, можно порекомендовать шесть несложных тактик работы с инвестором/приобретателем, которые помогают в достижении компромисса:

- Оценка — обоюдоострое оружие. Приобретайте полезные компетенции до встречи с инвестором

- Любой метод оценки обладает недостатками: применяйте несколько методов параллельно для взаимной проверки и достижения справедливых значений (ищите оптимум)

- Используйте наиболее адекватные для вашего бизнеса методы оценки, настаивайте на своем мнении (вы — лучший эксперт в своей области!)

- Помогайте инвестору провести экспертизу бизнеса компании, будьте готовы обосновать свою стратегию в любой момент, днем и ночью

- Оценка — полезный инструмент ведения переговоров о цене инвестиционной сделки. Знайте и учитывайте свои оценки, но активно торгуйтесь по цене.

- Цена одного и того же бизнеса отличается для каждого «покупателя» — правильно выбирайте инвесторов.

Использование этих тактик не гарантирует высокой цены, но по крайней мере позволит избежать необоснованно низких оценок.